تامین مالی یکی از مهمترین و حیاتیترین چالشهای پیش روی استارتاپها و کسب و کارهای نوپا است. چرا که بدون دسترسی کافی به منابع مالی، استارتاپها نمیتوانند به رشد و توسعه محصول یا خدمات خود بپردازند و در نهایت محکوم به شکست خواهند بود. همچنین تامین سرمایه لازم برای پوشش هزینههای عملیاتی، توسعه محصول، جذب نیروی انسانی متخصص و بازاریابی، نقشی حیاتی در مسیر رشد و بقای استارتاپها ایفا میکند.

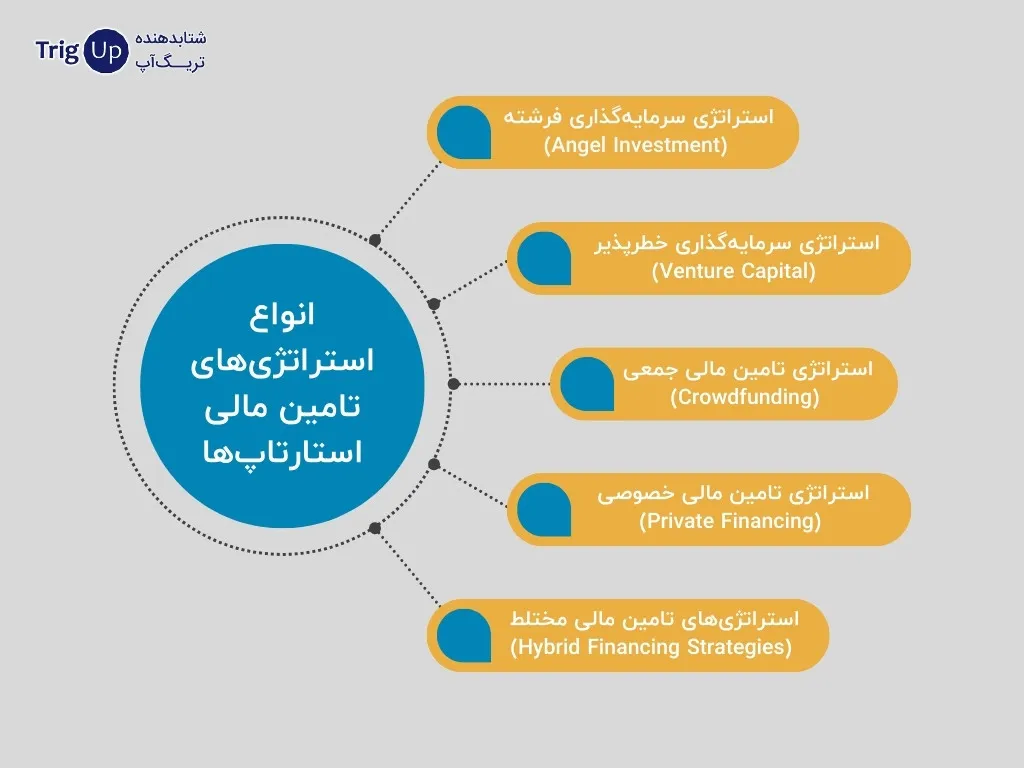

انتخاب استراتژی تامین مالی میتواند تاثیر قابل توجهی بر سرنوشت و موفقیت یک استارتاپ داشته باشد. هر کدام از روشهای تامین مالی مزایا و معایب خاص خود را دارند و کارآفرین باید با دقت، گزینهای را انتخاب کند که بیشترین سازگاری را با اهداف، نیازها و شرایط استارتاپ داشته باشد. در این مقاله به بررسی و مقایسه انواع راهکارهای تامین مالی و مزایا و معایب هر کدام خواهیم پرداخت تا کارآفرینان استارتاپی بتوانند با آگاهی بیشتری بهترین گزینه را برای تامین مالی و رشد کسب و کار خود انتخاب کنند.

استراتژی سرمایهگذاری فرشته (Angel Investment)

سرمایهگذاری فرشته، همچون بالهایی برای استارتاپهای نوپا، امکان پرواز در اوج بازارهای رقابتی را فراهم میآورد. این سرمایهگذاران که گاهی اوقات بهعنوان مشاورانی آسمانی تلقی میشوند، نه تنها منابع مالی بلکه دانش، تجربه و ارتباطات خود را به میزانی وارد میکنند که میتواند مسیر یک کسبوکار را برای همیشه تغییر دهد.

مزایای سرمایهگذاری با استراتژی فرشته

- شبکهسازی قدرتمند: دسترسی به شبکههای گسترده که میتواند درهای جدیدی را به روی استارتاپ باز کند.

- مشاورههای استراتژیک: بهرهمندی از تجربیات و مشاورههای سرمایهگذارانی که پیش از این در مسیرهای مشابهی قدم گذاشتهاند و میتوانند راهنماییهای ارزشمندی ارائه دهند.

- انعطافپذیری مالی: سرمایهگذاری که میتواند با شرایط رشد و توسعه استارتاپ تطبیق پیدا کند و در مواقع نیاز، انعطافپذیر باشد.

معایب سرمایهگذاری فرشته

- از دست دادن کنترل: ممکن است استارتاپها بخشی از مالکیت خود را به این سرمایهگذاران واگذار کنند که میتواند به کاهش کنترل آنها بر کسبوکار منجر شود.

- فشار برای نتایج: سرمایهگذاران فرشته اغلب انتظار دارند که سرمایهشان به سرعت و با بازدهی بالا بازگردد که این میتواند فشار زیادی را به تیم مدیریتی وارد کند.

در نهایت، سرمایهگذاری فرشته میتواند مانند یک شروع پر قدرت برای استارتاپها عمل کند، اما مهم است که توازن بین منافع و مسئولیتهای ناشی از این نوع سرمایهگذاری را حفظ کنند. انتخاب سرمایهگذار مناسب که ارزشها و چشماندازهای کسبوکار را به اشتراک میگذارد، میتواند تفاوت بین یک شراکت موفق و یک تجربه ناخوشایند را ایجاد کند.

استراتژی سرمایهگذاری خطرپذیر (Venture Capital)

سرمایهگذاری خطرپذیر، موتور محرکهای است که میتواند استارتاپهای دارای پتانسیل بالا را به سرعت به سمت تحقق بخشیدن به اهداف بزرگتر سوق دهد. این نوع سرمایهگذاری که اغلب توسط صندوقهای سرمایهگذاری خطرپذیر انجام میشود، میتواند دسترسی به مقادیر قابل توجهی سرمایه را فراهم آورد که برای تسریع رشد و توسعه حیاتی است.

مزایای سرمایهگذاری خطرپذیر

- دسترسی به سرمایههای بزرگ: این امکان را به استارتاپها میدهد تا با سرعت بیشتری گسترش یابند و در بازار رقابت کنند.

- منابع و مشاورههای ارزشمند: علاوهبر پول، سرمایهگذاران خطرپذیر معمولا دانش، تجربه و شبکههایی را به ارمغان میآورند که میتواند برای استارتاپها بسیار مفید باشد.

معایب سرمایهگذاری خطرپذیر

- از دست دادن مالکیت: در ازای سرمایهگذاری، استارتاپها ممکن است بخش قابل توجهی از سهام خود را واگذار کنند، که این میتواند به کاهش کنترل آنها بر کسبوکار منجر شود.

- فشار برای بازگشت سرمایه: سرمایهگذاران خطرپذیر به دنبال بازگشت سریع و بالای سرمایه هستند، که میتواند فشار زیادی را بر استارتاپ وارد کند تا نتایج مورد انتظار را تحویل دهد.

سرمایهگذاری خطرپذیر میتواند یکی از استراتژی های تامین مالی قدرتمند برای استارتاپهایی باشد که بهدنبال تسریع در مسیر رشد خود هستند. با این حال، مهم است که استارتاپها پیش از پذیرش سرمایه، از آمادگی خود برای مواجهه با انتظارات و تعهدات ناشی از این نوع سرمایهگذاری اطمینان حاصل کنند. انتخاب سرمایهگذارانی که فراتر از پول، ارزشهای مشترک و درک عمیقی از چشمانداز کسبوکار دارند، میتواند به تضمین موفقیت بلندمدت کمک کند.

استراتژی تامین مالی جمعی (Crowdfunding)

تامین مالی جمعی، مانند یک کنسرت بزرگ، جایی است که هر فرد میتواند نقشی کوچک در تحقق یک رویای بزرگ ایفا کند. این روش که از طریق پلتفرمهای آنلاین مانند Kickstarter و Indiegogo انجام میشود، به کارآفرینان اجازه میدهد تا از طریق جلب حمایت مالی از یک جمعیت گسترده، بودجه مورد نیاز برای پروژههای خود را جمعآوری کنند.

مزایای تامین مالی جمعی

- تعامل مستقیم با مشتریان: این روش فرصتی برای تعامل مستقیم با مشتریان بالقوه و دریافت بازخورد قبل از تولید انبوه محصول فراهم میکند.

- بازاریابی و تبلیغات همزمان: کمپینهای تأمین مالی جمعی به طور طبیعی باعث ایجاد آگاهی و تبلیغات برای محصول یا خدمات میشوند.

معایب تامین مالی جمعی

- محدودیتهای قانونی و مالیاتی: پروژههای تامین مالی جمعی ممکن است با مقررات قانونی و مالیاتی مواجه شوند که میتواند پیچیده باشد.

- ریسک شکست در جلب سرمایه: نه هر کمپینی موفق به جلب حمایت مالی میشود و شکست در رسیدن به هدف مالی میتواند منجر به از دست دادن همه سرمایههای جمعآوری شده شود.

تامین مالی جمعی میتواند یک روش جذاب و دموکراتیک برای تامین مالی باشد، اما موفقیت در آن نیازمند برنامهریزی دقیق، بازاریابی موثر و شفافیت کامل است. برای کارآفرینانی که میخواهند از این روش استفاده کنند، مهم است که با قوانین و مقررات مربوطه آشنا باشند و استراتژیهایی برای جلب توجه و حمایت جمعیت گستردهتر طراحی کنند.

استراتژی تامین مالی خصوصی (Private Financing)

تامین مالی خصوصی، گاهی اوقات شبیه به یک شراکت دوستانه است، جایی که سرمایهگذاران خصوصی، اعم از دوستان، خانواده یا سرمایهگذاران فردی، با اعتماد و اطمینان به ایده و تیم پشت یک استارتاپ، سرمایه لازم را فراهم میکنند. این روش میتواند شرایط بسیار انعطافپذیری داشته باشد و به کارآفرین اجازه دهد تا با حمایت مالی و معنوی، کسبوکار خود را رشد دهد.

مزایای تامین مالی خصوصی:

- شرایط انعطافپذیر: توافقهای مالی میتواند براساس نیازها و شرایط خاص هر استارتاپ شکل گیرد.

- روابط نزدیکتر: اغلب، سرمایهگذاران خصوصی علاوهبر سرمایه، حمایت عاطفی و مشاورههای شخصی را نیز ارائه میدهند.

معایب تامین مالی خصوصی:

- دسترسی محدودتر به سرمایه: ممکن است مقادیر سرمایهای که از طریق این روش قابل دسترسی است، کمتر از سایر منابع باشد.

- ریسکهای شخصیتر: زمانی که سرمایهگذاران نزدیک به کارآفرین هستند، شکست مالی میتواند تأثیرات عاطفی و روابط شخصی را تحت الشعاع قرار دهد.

تامین مالی خصوصی میتواند یک گزینه عالی برای استارتاپهایی باشد که در مراحل اولیه قرار دارند و بهدنبال راههایی برای کاهش ریسکهای مالی هستند. با این حال، مهم است که کارآفرینان از ابتدا شفافیت داشته باشند و انتظارات واقعبینانهای را تنظیم کنند تا از پیچیدگیهای احتمالی در روابط شخصی و کسبوکار جلوگیری شود.

استراتژی تامین مالی مختلط (Hybrid Financing Strategies)

استراتژیهای تامین مالی مختلط مانند یک دستور پخت خلاقانه عمل میکنند، جایی که کارآفرینان با ترکیب چندین منبع مالی، بهترین طعم موفقیت را خلق میکنند. این رویکرد، که به نوعی هنر تلفیق است، به کارآفرینان امکان میدهد تا از مزایای متعددی که هر منبع مالی ارائه میدهد، بهرهمند شوند، در حالی که ریسکها را به حداقل میرسانند.

مزایای استراتژی تامین مالی مختلط

- تنوعبخشی به منابع مالی: ترکیب منابع مختلف میتواند به کاهش وابستگی به یک منبع خاص و کاهش ریسک کلی کمک کند.

- انعطافپذیری بیشتر: کارآفرینان میتوانند با توجه به شرایط متغیر کسبوکار، استراتژی مالی خود را تنظیم کنند.

معایب استراتژی تامین مالی مختلط

- پیچیدگی مدیریتی: مدیریت همزمان چندین منبع مالی میتواند به لحاظ مدیریتی پیچیده باشد.

- نیاز به برنامهریزی دقیق: تعیین ترکیب مناسب از منابع مالی نیازمند برنامهریزی دقیق و درک عمیق از نیازهای مالی است.

در حالی که استراتژی تامین مالی مختلط میتوانند فرصتهای بینظیری برای تامین مالی ارائه دهند، کارآفرینان باید به دقت ترکیب منابع مالی را انتخاب کنند تا اطمینان حاصل شود که هر یک از منابع به بهترین شکل ممکن به کسبوکار کمک میکند. با برنامهریزی دقیق و مدیریت هوشمندانه، تامین مالی مختلط میتواند به یک استراتژی پیروزمندانه برای رشد و توسعه استارتاپها تبدیل شود.

انتخاب مناسبترین استراتژی تامین مالی، کلید موفقیت استارتاپها

انتخاب استراتژی مناسب تامین مالی نقش بسزایی در موفقیت و رشد استارتاپها دارد. از این رو کارآفرینان و بنیانگذاران استارتاپها باید پیش از تصمیمگیری، تمام جوانب را در نظر بگیرند. آنها باید نیازهای مالی خود را به دقت ارزیابی کرده و با توجه به اهداف و چشمانداز استارتاپ، گزینهای را انتخاب نمایند که بیشترین سازگاری را داشته باشد. همچنین باید مزایا و معایب هر روش تامین مالی و تاثیر آن بر کنترل و مالکیت شرکت را مدنظر قرار دهند. مشاوره با متخصصان مالی و حقوقی و همچنین کارآفرینان موفق نیز میتواند در اتخاذ تصمیم آگاهانه و هوشمندانه بسیار مفید واقع شود.

تامین مالی یکی از حیاتیترین نیازهای استارتاپها است که انتخاب صحیح استراتژی آن میتواند مسیر موفقیت یا شکست را تعیین کند. هر یک از روشهای تامین مالی، از سرمایهگذاری فرشته و خطرپذیر گرفته تا تامین مالی جمعی، خصوصی و مختلط، مزایا و معایب منحصر به فردی دارند که باید با دقت مورد ارزیابی قرار گیرند.

برای انتخاب بهترین روش تامین مالی، کارآفرینان باید ابتدا نیازها، اهداف و شرایط کسبوکار خود را به دقت تحلیل کنند و سپس با بهرهگیری از مشاوره متخصصان و تجربههای موجود، گزینهای را برگزینند که بیشترین هماهنگی با چشمانداز استارتاپ داشته باشد. در نهایت، ترکیب برنامهریزی دقیق، انعطافپذیری و مدیریت هوشمندانه منابع مالی، میتواند مسیر رشد و موفقیت پایدار را برای استارتاپها هموار سازد.

منابع استفاده شده در نوشتار این محتوا